【初心者向け】分散投資の方法とメリット・デメリット

はじめに

こんにちは

「投資を始めてすぐに大損ぶっこきたくない」「確実に利益を出したい」投資を始めたばかりの方はそう考えますね、当然ながら私もです

ちゃんとリスク管理をすれば損失を軽減でき、確実とは言わないまでも高確率で利益を出すことはできます

その方法の一つとして「分散投資」があります。「分散投資」で下落リスクを軽減させ、安全に投資を続けられれば「長期投資」の複利効果で利益を出すことができます

「なんかムズそう…」と思うかもしれません、私も証券口座を開いてすぐは悩みましたが、私なりに調べて考えました

今回はそんな私が調べて考えた「分散投資」の方法とメリット・デメリットをお伝えします

この記事を読んで皆さんの資産のポートフォリオが低リスク化できればうれしいです

それではよろしくお願いします

分散投資以前に「どう投資を始めたらいいかわかんない」という方は↓の記事を参考にしてください

どう分散させるの?

結論

投資先の種類と場所・時間を分散させましょう、でも分散しすぎるとパフォーマンスが下がるし管理するのが大変なのでほどほどに…

以上

もう少し詳しく

「これから価値が上昇する投資先に底値のタイミング」で全財産ぶち込めば確実に利益が出せます、でも未来が見える場合を除けば話は別ですが、実際問題そんなこと不可能です…だから安全に投資を続けるために投資先を分けておきましょう

それで分け方ですが、「何に」「どの地域で」「いつ」投資をするかを分けます。

物理的にこの世界は「時間」と「空間」で構成されています、「時空」の概念です

投資も「時間」と「空間」を分けることで「分散投資」ができますので、ここからは分散できそうな「種類」「地域」「時間」について紹介します

投資先の種類を分散

分散投資で真っ先に思いつくのは投資先の種類を分けちゃうことです

大きく分けると「株」「債券」「コモディティ」「暗号資産」ですが

暗号資産はコモディティと考えてもいいかもしれませんね

株

株式だけでの分散投資は可能です、投資信託やETFを使えば少額で種類や地域の投資先を分散できますし、個別株でもいろいろな企業に投資をすることで投資先を分けることができます

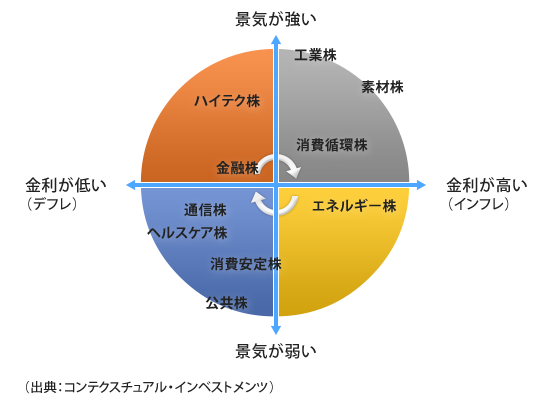

景気循環に合わせた分散投資を心がけよう

個別株を投資するときに注意が必要なのは投資先企業の業種(セクター)です

同じ業種の企業の株を分けて買う(例:NTTドコモとKDDIなど)と、同じ値動きになりやすいので分散してるとは言い難いです、セクターを分散させて初めて分散投資と言えます

景気にはサイクルがあります

参照:https://www.sbisec.co.jp/ETGate/?OutSide=on&_ControlID=WPLETmgR001Control&_PageID=WPLETmgR001Mdtl20&_DataStoreID=DSWPLETmgR001Control&_ActionID=DefaultAID&getFlg=on&burl=search_market&cat1=market&cat2=report&dir=report&file=market_report_fo_hiro_161205.html

「回復期」「好況期」「後退期」「不況期」そして「回復期」へと循環します

また「不況期」「回復期」はデフレ傾向「好況期」「後退期」はインフレ傾向があります

それぞれの時期に強いセクターの銘柄に分散投資をすることで、大きな損失を防ぐことができます

仮にハイテク株ばっかりに投資をしていると「回復期」には強いですが「好況期」「後退期」などには弱くなるので非常に不安定なポートフォリオになってしまいます

投資先のセクターに注意しながら銘柄選びをしてください

債券

債券とは国や地方公共団体、企業などがお金を借りるという方法で資金を調達するときに発行されるものです、借金の借用書みたいなものですね(ペーパーレスのため書面ではなくデジタル化されています)

日本の国債は株式と違い元金が保証されていますので安全な資産と言えますが、単利なので利益率は低いです

コモディティー(金・原油など)

いわゆる先物取引というやつです、金・原油以外にも銀・銅・プラチナ、穀物などいろいろな商品が取引されています

原油や穀物といったものは景気変動の影響を受けやすいので、長期投資には金などの貴金属が向いているといえます

暗号資産(ビットコイン・イーサリアムなど)

仮想通貨とも呼ばれているもので、ビットコインがとくに有名ですがビットコイン以外にも多数存在します

2021年2月現在では、非常にボラティリティ(値動きの幅)が大きく、価値が暴落する可能性もありますが、反面暴騰の可能性もあります

資産全体に対する投資額の割合には注意が必要ですが、投資対象として考える価値はあります

投資先の地域で分散

分散投資で種類の次に思いつくのは投資先の国・地域です、大きく分けると先進国と新興国の2つに分けられます

投資信託やETFにも「先進国インデックス」「新興国インデックス」といったものがあります

地域分散の観点でいえば投資先の通貨を複数にするという方法がありますね

先進国(米国・日本・欧州など)

先進国とは米国・日本・欧州などに代表される経済が発展している国や地域のことを指し、株式市場においても歴史の長い国が多く、洗練されているので新興国と比較した場合は、比較的安全な市場と言えます

一方で市場経済が成熟しているので爆発的な成長という点においては、新興国のほうが可能性は高いとされています

リスクを軽減するという点では先進国をメインの投資先にするほうがより安全です

新興国(中国・インド・南米・東南アジアなど)

新興国とは、米国や日本・欧州などの先進国に対し、今はまだ経済水準が低いけれどこれからの成長を見込める国や地域のことを指します

「BRICs」が代表的ですが他にも中南米や東南アジア、中東・東欧などの国々もその中に入り、「エマージングカントリー」とも呼ばれています

投資先の通貨を複数に分散

投資を円建てだけでなくドル建てなどに分けることで通貨の一方的な下落に対するリスクを軽減できます

例えば資産が円建てのみの場合、円の貨幣価値が下がればそれだけで資産が目減りしますが、円だけでなくドル建ての株や債券を組み入れることで円の下落リスクを下げることができます

投資する時間を分散

投資するタイミングは非常に難しいです「買った5分後から下がり続けてるやんけ~」みたいな経験をするかもしれません、というか私はしてます…というわけで投資のタイミングの分散方法です

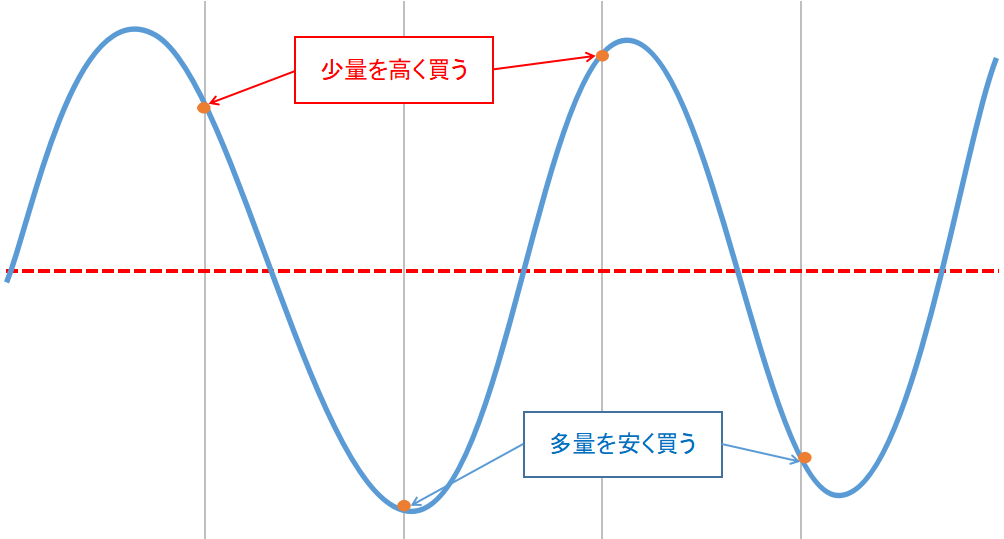

ドルコスト平均法

「ドルコスト平均法」とは決まった金額で定期的に買い続ける方法です、「つみたてNISA」が代表的ですね

同額で買い続けるので高値の時は購入量が少なくを安値の時は購入量が多くなり、平均取得価格が安くなります

毎回手数料が発生してしまうのがデメリットと言えるのですが

「一気に買った直後に大暴落してもた~」といったリスクは回避できるので長期投資に向いています

長期投資用と短期投資用に口座を分ける

同じ銘柄の株や債券・コモディティでも「長期投資」と「短期投資」に分けておきたい場合が出てきます

同じ口座で取引すると取得単価がめちゃくちゃになって管理ができなくなります

「長期用」と「短期用」で複数口座を持つことでこの問題は解決できます

分散投資のメリット・デメリット

分散投資のメリット

ボラティリティ(値動きの幅)リスクが軽減

「種類」「地域」「時間」を分散させているので「全世界同時株安」みたいに世界中の市場経済が崩壊するような場合を除けば価値の下落は限定的です

投資先を集中させると、うまく運用ができないと影響がモロにでて損害が大きくなりますが、分散投資をすることでそういったリスクを減らして比較的安全・長期的に投資を続け、複利効果による利益を得る確率を上げることができます

売買のタイミングに神経を集中させなくていい

そもそも「時間」を分散させているので、「今が底値なのか?」「今が高値のピークかな?」を考える必要が基本的にはありません。

専業のトレーダーのように1日中PC画面とにらめっこしたり、10分おきにスマホを覗き見たりしなくていいので、初心者や働きながら投資をするような方に向いた投資方法です

注:決して専業トレーダーをディスってるわけではありません

分散投資のデメリット

短期間での爆益は期待できない

分散投資はボラティリティ(値動きの幅)リスクを下げているので値下がりしたときのダメージは小さいのと同じく値上がりしたときの利益も小さくなります

分散しすぎるとパフォーマンスが悪すぎてあまり利益が出ずに損失のほうが大きくなる傾向もあります、分散投資最大のデメリットかもしれませんね

一つ一つの投資先の金額は集中投資と違って少額になるのでキャピタルゲインによる利益は大きくないと考えておきましょう

「爆速で億り人」を目指している方にはおすすめできない投資方法です

管理が大変

複数の投資先の管理をしなければいけないのが分散投資のデメリットです、分散投資をするうえで避けては通れません

あまり分散しすぎると管理しきれなくなっちゃうのである程度は投資対象を絞り込みましょう、自分で把握できない数に分散してしまうとリスク管理ができなくなります

個人的な意見ですが分散する数の目安は9~16と考えています、それ以上はきついです

人によって違いはあると思うので一概には言えません、参考程度に考えてください

アプリを使って管理するのも1つの方法です、自分が使いやすいものを見つけて使ってみましょう

まとめ

今回は分散投資の方法とメリットデメリットを紹介しました、簡単にまとめると以下の通りです

- 投資先を分散させる方法は投資先の「種類」「地域」「時間」を分ける

- ボラティリティ(値動きの幅)リスクを小さくできるメリット

- 売買のタイミングを気にしなくていいメリット

- 短期間での大きな利益は期待できないデメリット

- 管理するのが難しくなるデメリット

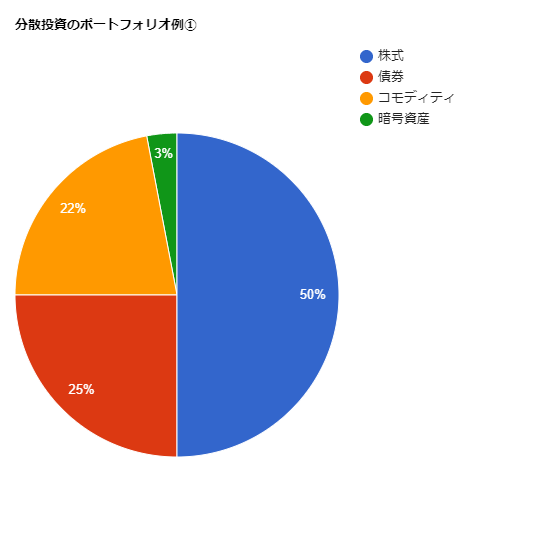

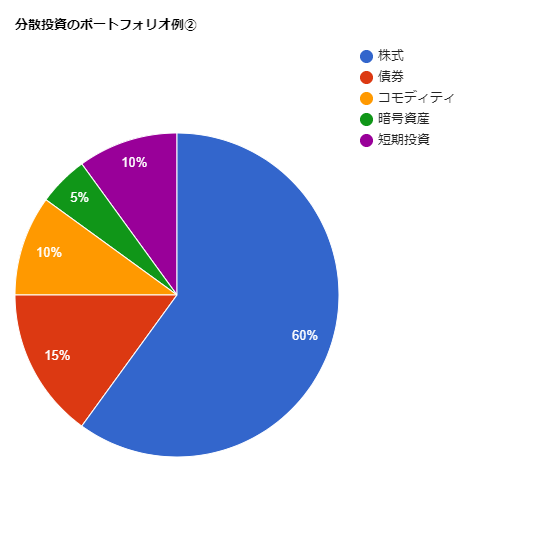

最後にポートフォリオの例を3つ紹介して今回は終わります

この通りにしなくても構いません、あくまでも参考です

参考にして自分なりのポートフォリオを考えていただけたらと思います

①は長期投資だけの運用を考えています、比較的ディフェンシブなポートフォリオです

債券の割合を増やせばより守備的になります、総資産が多めの方は配当金を再投資すれば複利効果で十分利益が出ると思います

②は長期投資をメインに据えながら短期取引でキャピタルゲインの利益も考えた比較的攻め重視のポートフォリオです

①よりはリスクはあります、総資産が少なめでまだリスクが取れる方はこれでも大丈夫かなと思います

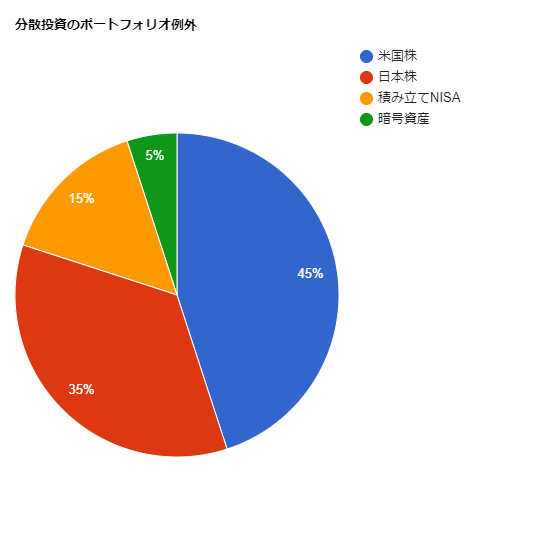

最後は攻撃的なポートフォリオです

株式95%・暗号資産5%・債券&コモディティ0%のポートフォリオ…

私のやつです、資産と呼べるようなものでもないくらいの少額なので、実験も込めてめっちゃリスクを取っています、「積み立てNISA」は「S&P500」と「新興国株式」です

「投資額が増えてくれば債券への投資も」と考えていますが、今の投資額なら「集中投資でキャピタルゲイン爆益狙い」でもいいくらいの金額です、投資を始めたばかりなのでいろいろ試しています

実験中のやつなので決して参考にはしないでください(笑)

徐々に「積み立てNISA」の比率がこの先は増えていく予定です、債券に投資を考えなくてはいけなくなるほど資産が増えるのはいつになるでしょうか?そこまで資産が増えることを目標に頑張りたいと思います。

ではでは今回はここまで

ありがとうございました

あとがき

今回も投資を始める前の自分に向けて書いてます、または未来の自分に向けての備忘録です

「分散投資」は総資産が多い人向きの投資方法だと思うんですよね、基本的には…

とはいえ投資額が少ないから「リスクをがっつりとって一獲千金を狙わなければいけない」なんてこともないと思ったので基本的なことをまとめてみました

ただ勉強不足は否めません、間違った認識をしているかもしれないので、今ビビりながら文字を入力しています、まだまだ勉強ですね

「分散投資」の次は「集中投資」を勉強したいと思います

投資に「勝利の方程式」はないと考えているので、投資方法はいろいろ知った上で実践したいです

ではでは

コメント